Le truffe legate al trading online sono un tema assai ricorrente, che talvolta finisce per intaccare la reputazione di questa attività più in generale. Questa guida è interamente dedicata a comprendere i principali modi in cui i truffatori operano, riconoscerli fin dal primo momento ed evitarli. Per esclusione, applicando questi concetti si potranno identificare invece tutti gli operatori connessi al trading che invece operano in modo sicuro e onesto.

Malgrado gli sforzi di Consob, ESMA e delle altre commissioni a livello internazionale, rimane ancora estremamente facile incappare in truffe connesse al trading online. Chi inizia a investire senza essersi informato in materia rischia di perdere il proprio denaro, non per la scelta degli asset o per l’andamento dei mercati, ma per aver affidato il capitale a un malintenzionato.

La nostra redazione, pur essendo attiva da dieci anni nei quali le normative e i controlli si sono moltiplicati, non ha notato una riduzione nell’attività criminale legata al trading. Ancora oggi, ogni singolo giorno, nascono degli schemi più o meno intricati che hanno il solo obiettivo di sottrarre valore ai risparmiatori.

Bisogna comunque partire da un presupposto importante: il fatto che ci siano alcune truffe nel mondo del trading online non significa che l’intero mondo del trading online sia una truffa. Ci sono servizi estremamente affidabili, come eToro -qui per il sito-, che operano nel totale rispetto di tutte le normative vigenti.

Truffe trading online – Riepilogo:

| 👨⚖️ Il trading è una truffa? | No, ma esistono truffe |

| ✖️ Frode più comune | Broker truffadini |

| 👁️ Cosa verificare | Licenza, autorizzazione Consob |

| 🛑 Altre truffe | Fuffa guru, phishing, finti avvocati |

| 🛂 Da cosa diffidare | Telefonate di marketing, guadagni facili |

| 🏛️ Di chi fidarsi | Società autorizzate, Consob, ESMA |

| ⚖️ Il trading è legale in Italia? | Sì, da oltre vent’anni |

Indice di pagina

Il trading online è una truffa?

Il trading online non è una truffa di per sé, ma come in ogni mercato esistono anche dei malintenzionati e dei veri e propri criminali di professione. Sarebbe quasi impossibile pensare a un mercato dove non accadono queste cose: i medici salvano la vita alle persone, ma ci sono persone che fingono di essere medici o sfruttano il loro titolo per vendere trattamenti “alternativi” che non hanno alcun fondamento scientifico. Il fatto che queste persone esistano non significa di certo che la medicina sia una truffa.

Per cominciare, il trading online è un’attività del tutto legale. A livello europeo è l’autorità ESMA che si occupa di determinare i limiti entro i quali gli operatori del settore sono tenuti a muoversi. Ogni nazione ha poi una sua commissione competente, che in Italia è Consob; a Cipro è la CySEC a occupare questa posizione, e può essere utile ricordarlo perché molti broker di rilievo come Capital.com scelgono di fondare la loro sede europea proprio a Cipro.

Le normative italiane ed europee sono pensate per fare in modo che gli investitori siano sempre tutelati da eventuali comportamenti scorretti. Queste regolamentazioni spiegano, ad esempio, come informare correttamente i risparmiatori sui rischi degli investimenti e che tipo di strumenti finanziari si possano rendere negoziabili dagli investitori al dettaglio.

In Italia, il trading online è diventato un’attività riconosciuta e regolamentata dalla legge già alla fine degli anni ’90. Nel corso del tempo le disposizioni di legge sono evolute, ma il trading online è comunque rimasto sempre legale fino a oggi.

Come riconoscere un broker truffa – NON cascarci!

I broker truffa sono tutti quei servizi che operano con l’obiettivo di arricchirsi ai danni dei propri clienti, anziché offrire un servizio equo ed efficiente di intermediazione finanziaria. Ci sono diversi tipi di truffa che un broker può mettere in atto, alcune banali e altre estremamente sofisticate. Per fortuna, però, riconoscere questo tipo di piattaforme non è difficile.

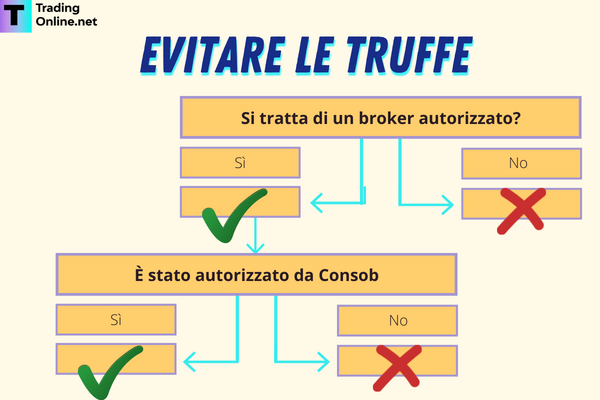

La prima cosa da sapere è che un broker può operare in modo legale in Italia solo se è regolamentato o autorizzato da Consob. I broker che hanno sede in Italia dovranno ricevere la licenza direttamente da Consob, per cui tutti gli aspetti della loro operatività saranno controllati direttamente dalla commissione di Borsa nazionale.

Per i servizi che non hanno sede in Italia, è comunque necessario ottenere una licenza in un’altra nazione dell’Unione Europea. Una volta ottenuta la licenza, un broker può poi ottenere l’autorizzazione di Consob e iniziare a operare anche in Italia. La differenza è che l’autorizzazione rappresenta un semplice step burocratico, mentre la reale attività di monitoraggio e di regolamentazione continua a rimanere in capo alla nazione dove il broker ha sede.

Autorizzazione Consob: quanto è importante?

L’autorizzazione Consob è il primo elemento da verificare per determinare se un broker sia sicuro oppure no. Se un servizio non ha ricevuto l’autorizzazione, lo si può già scartare e decidere di optare per qualche alternativa più sicura. Il ruolo delle commissioni di Borsa è proprio quello di aiutare gli investitori, facendo in modo che i servizi onesti ottengano i dovuti permessi per operare mentre gli altri restino esclusi.

Nel caso di un servizio sicuro e affidabile come FP Markets, ad esempio, gli investitori ricevono per norma di legge alcune tutele estremamente importanti:

- Totale protezione contro il saldo negativo, in modo da non poter mai perdere più di quanto si investe;

- Informativa chiara e semplice da comprendere su tutti i rischi connessi agli investimenti;

- Tutela della privacy e dei dati personali, con forti limiti sulle attività di marketing e totale divieto di forme di marketing “aggressivo” come le telefonate volte a spronare depositi extra e comportamenti irragionevoli;

- Massima trasparenza nella politica di esecuzione degli ordini e nella gestione di qualunque possibile conflitto di interessi;

- Elaborazione delle richieste di prelievo entro un singolo giorno lavorativo;

- Distinzione netta dei conti correnti dove sono custoditi i fondi dei clienti e di quelli impiegati dalla società per le sue attività quotidiane.

Detto questo, è importante ricordare che un broker regolamentato e autorizzato potrebbe comunque decidere di adottare dei comportamenti scorretti. Presto o tardi, solitamente nell’arco di alcuni mesi, questo tipo di comportamenti porta le persone a perdere soldi e il broker a perdere la propria licenza. Il problema è che le autorità di vigilanza impiegano del tempo per venire a conoscenza di questi comportamenti e prendere provvedimenti, per cui c’è un piccolo lasso di tempo in cui i clienti del broker rimangono esposti al suo comportamento scorretto.

Un caso particolarmente famoso è stato quello del broker 24Option, che per alcuni anni è stato persino sponsor ufficiale di Juventus. Teoricamente questo broker aveva tutte le carte in regola per operare in Europa, Italia inclusa, ma ha esagerato con le forme di marketing aggressivo. Questo ha portato il servizio a perdere la propria licenza, ma nel frattempo molti investitori hanno depositato più denaro di quanto fosse per loro intelligente investire. Si tratta di casi isolati rispetto all’universo dei broker autorizzati Consob, ma bisogna tenerne conto.

Riconoscere le truffe trading online: campanelli d’allarme 🚨

Oltre alla regolamentazione e all’autorizzazione di Consob, ci sono alcuni comportamenti tipici dei broker truffaldini che aiutano a riconoscerli ed evitarli. La nostra stessa redazione riceve proposte da intermediari non affidabili, ogni singolo giorno; allo stesso modo, riceviamo centinaia di segnalazioni e di storie da parte dei nostri lettori che ci aiutano a conoscere ancora meglio il modo in cui operano i truffatori.

Abbiamo identificato in particolare 5 campanelli d’allarme, grazie ai quali è subito possibile distinguere le società serie da quelle che operano con l’obiettivo di danneggiare i clienti. La presenza di anche solo uno di questi campanelli d’allarme è già sufficiente per scartare un broker. Bisogna ricordare sempre che a un investitore non servono dieci piattaforme diverse con cui gestire i propri investimenti, ma solo una.

Dal momento che serve solo una reale piattaforma di qualità per poter gestire al massimo le proprie operazioni di investimento, non ha senso accontentarsi. Siccome esistono broker sicuri, convenienti e trasparenti come eToro che offrono uno standard di servizio estremamente alto, non c’è motivo di mettere i propri risparmi nelle mani di broker ambigui.

- Telefonate di marketing

Le telefonate di marketing sono il classico segnale di poca affidabilità di un broker online. La legge parla molto chiaro, soprattutto sul fatto di non poter contattare con finalità promozionali chiunque non abbia espresso il proprio chiaro consenso in materia; anche nel caso in cui vi sia il consenso, poi, le società d’investimento sono comunque tenute a rispettare paletti stringenti sulla presentazione della loro offerta.

Un broker non può in alcun modo essere sicuro se spinge forzatamente i suoi clienti a depositare più di quanto vorrebbero, ad aprire un conto reale quando non si sentono pronti per farlo o a comprare un certo tipo di asset promettendo dei guadagni importanti. Non è quello che fanno le società serie, anche a prescindere dall’illegalità di questo comportamento.

I servizi come Capital.com -qui per la demo gratuita- non chiamerebbero mai i clienti con questo tipo di proposte. Ancora più importante, non chiamerebbero persone che non sono loro clienti cercando di convincerle a investire sulla loro piattaforma. Possiamo affermare con totale certezza che questo è il primo campanello d’allarme, la quasi certa anticamera di una truffa.

- Promesse e allusioni al guadagno sicuro

Nel trading online, così come in qualsiasi altra attività economica, i soldi facili non esistono. Qualunque broker serio si guarderebbe bene dal dire ai propri clienti che la sua piattaforma assicura guadagni, tantomeno guadagni facili o certi al 100%. Non è semplicemente il modo in cui operano gli intermediari affidabili, al punto che nemmeno investitori leggendari come Warren Buffett hanno mai parlato di “ritorni certi” ai propri clienti e soci.

Non solo è impossibile essere sicuri di poter garantire un guadagno ai clienti, ma la legge prevede che sia sempre chiarita una cosa: i ritorni passati non sono indicativi dei ritorni futuri. Il fatto che il prezzo di un’azione sia cresciuto negli ultimi cinque anni, ad esempio, non assicura in alcun modo che questo continuerà a salire nei prossimi cinque anni.

Purtroppo gli investitori alle prime armi non ne sono consapevoli, e si fanno spesso raggirare da discorsi di questo genere: “Se avessi comprato 10.000€ di azioni Amazon nel 2002, oggi saresti milionario”. Per quanto sia vero, ci sono tantissime società che nel 2002 si trovavano nella stessa posizione di Amazon e oggi non esistono più; allo stesso modo, è altamente improbabile che nel corso dei prossimi vent’anni il ritorno delle azioni Amazon sia paragonabile a quello dei vent’anni appena conclusi.

- Recensioni false o corrotte

Non è un segreto che oggi molti utenti scelgano il broker da usare per investire anche consultando le recensioni disponibili. I meno esperti, però, potrebbero non sapere che molte recensioni nel mondo del trading online sono parte delle operazioni di marketing dei broker truffa. I broker seri come eToro (visita il sito qui) non hanno bisogno di comprare recensioni, perché la qualità del loro servizio parla per sé.

Ci sono due tipologie di recensioni truffaldine che i broker poco seri usano per promuoversi. La prima tecnica è quella più intuitiva: creare degli account falsi per parlare bene del proprio servizio sui forum di trading, sui siti specializzati, nei commenti dei video su YouTube, sugli aggregatori di recensioni come Trustpilot e così via.

La seconda tecnica è più subdola e ancora più nociva per la community del trading online. In questo caso, anziché parlare bene di sé, un broker va a parlare male dei competitor attraverso gli stessi account falsi. Per esempio, sugli aggregatori di recensioni i broker truffaldini andrebbero a commentare nella pagina di un loro concorrente serio qualcosa di questo genere:

Attenzione! Questo broker mi ha rubato i soldi e l’assistenza non mi ha mai dato spiegazioni. Così ho deciso di spostarmi su Broker X e finalmente ho trovato una società seria con cui fare trading, in due mesi ho già guadagnato più di quanto mi era stato rubato!

Questo tipo di recensione è particolarmente malevola, perché parla male di un servizio per promuoverne un altro anziché limitarsi a parlare bene del secondo. Una tecnica molto usata dai broker truffaldini che, però, sembra legittima in quanto suona come una vera esperienza personale. Negli ultimi anni è stata decisamente la tecnica di marketing truffaldina più impiegata tra quelle che hanno a che fare con le recensioni, e spesso promuove altri servizi senza valore (segnali di trading, corsi, consulenze, ecc.) oltre ai broker.

- Mancanza di avvisi sui rischi

Gli investimenti sono rischiosi per natura: un investitore non evita i rischi, ma cerca di correre quelli giusti. Le normative europee prevedono che ogni broker faccia una chiara presentazione dei rischi connessi al suo servizio, con esplicita indicazione di questi su tutti i materiali promozionali. Sul sito ufficiale di eToro, ad esempio, sono presentate in dettaglio tutte le componenti di rischio di ogni tipo di operatività possibile sulla piattaforma.

Tutti i broker di CFD, ad esempio, sono obbligati a segnalare pubblicamente la percentuale di clienti che perde denaro facendo trading. Bisogna anche segnalare che si tratta di strumenti operabili con leva finanziaria, che presentano un’alta volatilità e così via. I fondi d’investimento sono obbligati a segnalare il profilo di rischio del fondo, la performance rispetto al benchmark, il rendimento storico degli anni passati e così via.

Tutte queste regolamentazioni servono a garantire che, quando un investitore inizia a fare trading, sia consapevole di quello a cui sta andando incontro. Ogni persona è poi libera di decidere se cogliere questa opportunità o meno, ma per lo meno tutti hanno la possibilità di conoscere precisamente i dati e le probabilità di ottenere un profitto dai propri investimenti.

Chiaramente, i broker truffa sono molto incentivati a non segnalare correttamente i rischi del loro servizio. Al contrario, cercheranno in tutti i modi di mascherare ogni tipo di dato in favore di una narrativa fatta di facili profitti. Se il sito di una società d’investimento non presenta correttamente l’elenco dei rischi e una spiegazione di questi che sia comprensibile da chiunque, allora è una società di cui non fidarsi.

- Community quasi inesistente

Il trading online, essendo un’attività interamente digitale, fa parlare molto di sé su internet. Ci sono blog specializzati, come quello che stai leggendo ora, ma anche molte altre fonti: forum, gruppi sui social network, video, opinioni pubblicate in rete e così via. Man mano che una società rimane sul mercato, inizia a creare intorno a sé una community sempre più grande che lascia tracce di sé in tutti questi posti.

Le truffe hanno invece vita breve, e di sicuro non hanno un lungo elenco di clienti soddisfatti che parlano del servizio in rete. Come abbiamo detto prima, di solito i truffatori cercano di costruire contenuti manipolati e recensioni false per parlare in modo positivo del proprio servizio; non tutti i malintenzionati, però, sono così accorti o hanno così tanta voglia di mettersi a lavorare per costruire una finta reputazione per il loro brand.

In molti casi è letteralmente impossibile trovare opinioni di clienti soddisfatti, di siti specializzati, di quotidiani finanziari o di altri trader. Questo è un campanello d’allarme non indifferente, perché la realtà è che su broker di qualità come Capital.com è molto facile reperire informazioni e opinioni dei clienti. Come abbiamo detto, poi, con un minimo di esperienza diventa anche facile capire quando le recensioni sono oneste e quando sono corrotte.

Come trovare broker affidabili che non truffano!

Ora che abbiamo chiarito quali siano i criteri per giudicare un servizio non affidabile, per esclusione diventa facile anche identificare le società serie e sicure. Per fortuna, queste rimangono comunque la maggior parte rispetto al totale dei servizi legati al mondo del trading. Le caratteristiche essenziali sono:

- Licenza ottenuta in Italia o in un’altra delle nazioni dell’Unione Europea;

- Autorizzazione Consob, verificata attraverso l’albo disponibile sul sito della commissione di Borsa;

- Chiara definizione dei rischi legati all’utilizzo del servizio;

- Rispetto delle linee guida legate alla promozione dei broker;

- Presenza di un’autentica community che supporta il progetto e ne parla pubblicamente.

Se tutti questi punti sono verificati, significa che il servizio ha ottime probabilità di essere sicuro. Come abbiamo detto, è comunque possibile che a un certo punto anche un servizio sicuro decida di prendere una strada sbagliata: capita raramente, ma può capitare. Rimane il caso delle truffe legalizzate, cioè servizi che operano nel pieno rispetto delle normative principali ma si collocano in una “zona grigia” del mondo del trading.

La zona grigia è rappresentata da tutte quelle piccole inefficienze nelle normative che, in ogni caso, esistono sempre e comunque. Ci sono società che dovrebbero essere regolamentate ma non lo sono ancora -come gli exchange di criptovalute-, aspetti che la legge ha coperto solo parzialmente (come i costi che possono essere imposti ai risparmiatori), altri che la legge ha lasciato al libero mercato ma che sono estremamente diversi tra un broker e l’altro.

I broker più seri e sicuri cercheranno di rendere il loro servizio più efficiente e conveniente possibile, anche se questo significa imporre a se stessi dei paletti ancora più stringenti di quelli richiesti dalla legge. Al contrario, i broker che vogliono operare come “truffe legalizzate” cercheranno di sfruttare la zona grigia il più possibile a loro favore.

Migliori broker sicuri e regolamentati: quali sono?

Operando come professionisti a tempo pieno in questo settore, i nostri analisti sono ormai estremamente allenati a valutare i broker. Non soltanto dalla loro sicurezza, ma anche attraverso tutti gli altri elementi essenziali da considerare: costi e commissioni, gestione del conto, assistenza clienti, qualità della piattaforma di trading e così via.

Di seguito riportiamo l’elenco dei migliori broker sicuri per fare trading oggi, scelti manualmente dagli investitori di TradingOnline.net in base a tutte le caratteristiche più rilevanti.

FP Markets è la piattaforma perfetta per chi vuole fare trading algoritmico, avere spreads bassi e fare auto-trading.

Con eToro puoi copiare le operazioni dei trader professionisti, investire in portafogli gestiti ed ottenere ricompense automatiche.

Capital.com è il broker perfetto per lo "Smart Trading" e per fare trading in modalità automatica su 3.000+ mercati.

Trade.com offre piattaforme ideali per il trading algoritmico, offre segnali e corsi di formazione gartuiti.

IQ Option è il broker ideale per chi vuole iniziare nel trading con piccole somme. Piattaforma veloce, intuitiva e stile "gaming".

Il nostro elenco viene aggiornato continuamente dal team di TradingOnline.net, in modo da riflettere sempre i broker che effettivamente presentano le migliori condizioni con cui operare sui mercati. In questo modo, a prescindere dal momento in cui si visita questa pagina, possiamo assicurare che l’elenco sia aggiornato in base alle nostre più recenti indagini.

Riconoscere ed evitare le truffe legalizzate

Come si fa a riconoscere i broker che cercano di sfruttare la “zona grigia” delle normative italiane ed europee, in modo da operare legalmente ma sottrarre comunque più valore possibile ai loro clienti? Nel corso del tempo ci siamo imbattuti più volte in questo tipo di truffe legalizzate che, purtroppo, non seguono degli schemi così facili da identificare.

Ci sono soprattutto tre cose a cui stare attenti, che sono solitamente il preludio di tante altre inefficienze del servizio: i costi nascosti, la mancata assistenza clienti e la manipolazione del conto demo. Questi tre aspetti sono ancora poco coperti dalle normative, ma allo stesso tempo hanno un forte potere di influenzare le decisioni degli investitori sul broker da utilizzare.

- Costi nascosti

Un tipico problema legato ai broker poco seri è la presenza di commissioni nascoste, non chiare fin dal principio e ben nascosti tra le pieghe dei documenti informativi. Il più classico costo nascosto sono le commissioni di inattività, che penalizzano i trader per non fare almeno un certo numero di operazioni. Di solito i broker che applicano questo tipo di costi sottraggono, per ogni mese di inattività del conto, una certa commissione.

Il problema principale di questo tipo di commissioni è che, di fatto, spingono i trader ad adottare un atteggiamento aggressivo con il proprio capitale e a fare investimenti anche quando non credono che sia un buon momento per operare sul mercato. Altri tipici costi nascosti sono quelli su depositi e prelievi: alcuni broker seri li rendono chiari fin dal principio, mentre altri li sommergono finché il cliente non fa un’operazione.

Quando si sceglie di aprire un account con FP Markets, ad esempio, il broker mette in chiaro da subito ogni singolo costo a cui si può andare incontro. Al contrario, i servizi non seri cercano di spingere su spread e commissioni dirette molto basse per attirare i clienti; una volta che li hanno convinti a scegliere la loro piattaforma, poi, iniziano a erodere il loro capitale a suon di commissioni ben nascoste. Come risolvere il problema? Prendendosi cinque minuti per leggere integralmente il documento sui costi, che tutti i broker regolamentati devono pubblicare sul proprio sito.

- Mancata assistenza clienti

L’assistenza clienti è un servizio critico per un broker. Il problema è che gli investitori poco esperti, inizialmente, non sanno o non pensano che un giorno si ritroveranno a dover risolvere un problema con il servizio e che per farlo dovranno rivolgersi all’assistenza. Quel momento, prima o poi, arriva per tutti. Possono essere problemi legati a documenti per le dichiarazioni fiscali oppure sull’operatività all’interno della piattaforma, ma fanno parte dell’esperienza.

I broker poco seri hanno un reparto di assistenza sottodimensionato e tardano moltissimo nel rispondere alle domande. Un altro modo per tagliare i costi, poter ridurre gli spread o le commissioni di intermediazioni, cercando così di attirare più investitori. Man mano che i clienti aumentano, peggiora anche il problema di sottodimensionamento del servizio di assistenza.

Questo problema può causare danni gravi ai clienti. Ci sono occasioni in cui alcuni clienti sono stati bloccati, con i loro conti congelati, magari per problemi legati alla verifica automatica dei documenti antiriciclaggio. Altre persone si sono trovate a non poter dichiarare correttamente i loro profitti sull’operatività di trading, per via di mancata serietà da parte della loro piattaforma e di mancata assistenza.

Gli investitori più navigati sanno che, prima di scegliere un broker, sarebbe meglio mettere alla prova questo aspetto prima ancora di fare un deposito. Per esempio, aprendo un conto demo su eToro è possibile aprire dei ticket e valutare l’assistenza anche senza avere un account in denaro reale. In questo modo è subito possibile mettere alla prova la qualità della piattaforma e avere un feedback sull’assistenza clienti.

- Manipolazione del conto demo

I broker seri, come FP Markets e Capital.com, sono sempre molto attenti a offrire un’esperienza verosimile agli utenti che aprono un conto demo. Questo significa fare in modo che l’ambiente di simulazione con denaro virtuale sia realmente analogo alla versione con denaro reale. Non soltanto in termini di grafici, prezzi in tempo reale e assistenza, ma anche e soprattutto per costi ed esecuzione degli ordini.

I broker poco seri, sul loro conto demo, offrono spread più bassi e costi generalmente ridotti rispetto al conto reale. L’esecuzione degli ordini è quasi sempre immediata, non ci sono costi nascosti di alcun genere, l’assistenza clienti è sempre perfettamente puntuale e così via. Sembra che ci siano tutti i presupposti per ritrovare lo stesso livello di esperienza all’interno del conto reale, ma appena eseguito il primo deposito si scopre che la realtà è completamente diversa.

Attenzione soprattutto ai broker che offrono diversi tipi di conto in base alla quantità di fondi presenti all’interno dell’account. Molti intermediari, soprattutto nel ramo dei CFD, scelgono di ridurre gli spread per i clienti mano a mano che il loro saldo aumenta. Sul conto demo offrono cifre virtuali molto alte, come 100.000$, per cui il profilo di costi che si ritrova all’interno del servizio è molto conveniente. Quando poi si fa un deposito di qualche centinaio o migliaio di euro, però, si va incontro a un profilo di commissioni decisamente meno conveniente.

Principali truffe nel trading online

I broker sono solitamente gli attori principali nel campo delle truffe legate al trading, ma sono ben lontani dall’essere la sola cosa di cui preoccuparsi: esistono altre cose a cui stare molto attenti. Nel corso degli anni di attività abbiamo avuto modo di conoscere, purtroppo, ogni genere e sorta di malintenzionati. Se non altro, ci ha permesso di essere ben consapevoli di quali siano i problemi a cui si può andare incontro quando non si conosce bene la materia.

Di seguito vogliamo fare una raccolta completa di tutti i casi che abbiamo conosciuto in prima persona o che abbiamo verificato attraverso le segnalazioni ricevute dai nostri lettori. Nel corso del tempo l’elenco viene aggiornato, in modo da riflettere qualunque novità nel più breve tempo possibile.

Finti guru del trading

In questo tipo di truffa, un formatore si presenta come guru in grado di insegnare tecniche di trading da cui ottenere “facili profitti”. Questa truffa è solitamente accompagnata dalla vendita di corsi a prezzi estremamente elevati, che superano in molti casi i 3.000€ per poche ore di formazione. L’obiettivo di questi formatori non è presentare in modo corretto e coerente i concetti importanti per investire con saggezza, ma offrire delle scorciatoie basate su sistemi di trading inventati da loro.

Il concetto importante da ricordare, in questa circostanza, è che nessun trader con in mano una strategia di successo deciderebbe di venderla a terzi. Il motivo è semplice: una strategia che diventa conosciuta diventa anche prevedibile, per cui funziona sempre di meno nel corso del tempo. Al tempo stesso, una strategia che funziona anche solo per pochi mesi -ipotizzando di reinvestire i profitti di volta in volta- ha una resa molto alta per chi ne è a conoscenza.

Bisogna anche considerare che, con la crescente adozione degli algoritmi di trading ad alta frequenza e dell’intelligenza artificiale, la probabilità di trovare strategie facilmente attuabili che speculano sull’andamento delle azioni diminuisce. Un investitore non dovrebbe cercare scorciatoie, ma una strategia di lungo termine che permetta di massimizzare il ritorno nel corso del tempo. Questo significa conoscere bene i fondamentali dei mercati, essere pazienti e valutare i fondamentali degli strumenti su cui si investe anziché cercare di speculare in modo estremamente aggressivo sui movimenti intraday.

Piuttosto che dare migliaia di euro a un sedicente “guru”, sarebbe meglio formarsi davvero sui concetti fondanti dei mercati finanziari. Lo si può fare, ad esempio, con il corso gratuito di Trade.com accessibile qui, che passa attraverso tutti i punti essenziali da conoscere prima di investire online ed è realizzato da veri esperti scelti da un broker sicuro e regolamentato.

Robot “magici” per il trading automatico

Per quanto il trading automatico possa funzionare, non c’è alcuna garanzia che un robot di trading generi profitti in modo stabile e soprattutto prevedibile. Quando un algoritmo di trading viene venduto come un semplice tool, un modo per automatizzare alcune operazioni di trading come accade su MetaTrader, non c’è alcun motivo di chiamarla una truffa. Quando però lo si vende come uno strumento certo e sicuro, che non può fallire e che assicura grandi guadagni ogni giorno, allora è certo che si tratti di una truffa.

Ogni robot di trading si limita a fare, in un modo automatizzato, quello che potrebbe fare un trader: calcoli e decisioni sulla gestione del portafoglio. Non c’è alcuna magia e soprattutto è molto difficile che, senza nemmeno l’unicità della discrezionalità umana, un robot poco sofisticato come quelli impiegati da questo tipo di truffatori possa davvero avere successo nel tempo. L’esito più probabile è soltanto una perdita netta a lungo termine.

Attenzione, soprattutto, ai possibili ritorni di breve termine. A forza di provare e riprovare nuovi robot di trading, capita di trovare qualche automatismo che -anche per una questione di pura fortuna- riesca a performare bene per alcuni mesi. Di solito, visto che il tipo di conti su cui vengono impiegati questi algoritmi prevede una leva finanziaria elevata, quando un robot di trading speculativo funziona per alcune settimane può ottenere risultati davvero importanti.

Il vero problema di questa situazione è che gli investitori, entusiasti dei loro ritorni in questo lasso di tempo, tendono a depositare di più anziché prelevare una parte dei loro profitti. Questo sarebbe un atteggiamento coerente per un portafoglio orientato al lungo termine, che non fa uso di un’elevata leva finanziaria; nel caso di questi robot speculativi, invece, significa che quando smettono di funzionare gli investitori perdono ancora di più di quanto avevano depositato in un primo momento.

Per trovare degli algoritmi validi, il consiglio è quello di accedere a piattaforme serie che supportano questo tipo di operatività. Un esempio molto conosciuto è quello di MetaTrader, specie se abbinata a un account di trading su FP Markets. In questo caso gli investitori possono conoscere nei minimi dettagli tutti gli aspetti importanti degli algoritmi su cui investono, possono comprare robot completi o arruolare freelance per richiedere lo sviluppo di soluzioni personalizzate.

Schemi Ponzi e piramidali

Gli schemi Ponzi sono strutture che ripagano chi entra per primo all’interno dello schema con i soldi degli ultimi arrivati, in un circolo vizioso che si alimenta da solo. Questo tipo di strutture finanziarie è vietato dalla legge italiana, ai sensi dell’art.5 della Legge 173/2005, in quanto estremamente pericoloso per gli investitori.

Nella maggior parte dei casi, tuttavia, non è chiaro per chi investe il fatto di star scommettendo su uno schema di questo tipo. Ci sono stati tanti casi, come quello di Onecoin, in cui i truffatori hanno mascherato molto bene la vera natura della loro società illudendo i risparmiatori di star investendo su una società perfettamente legittima e trasparente.

Lo schema rimane in piedi finché nuove persone continuano a entrare nel sistema, apportando capitali. Questi vengono usati per ricompensare chi era entrato prima di loro, illudendoli che i profitti arrivino invece dall’attività di trading dell’azienda che gestisce il sistema. Di solito questa fase riesce ad autoalimentare lo schema piramidale o Ponzi per un po’di tempo, perché chi ottiene questi ritorni tende a parlare della sua storia ad altre persone, che si sentono così spronate a investire.

Il problema è che, prima o poi, lo schema smette di funzionare perché non sono più disponibili nuove persone da far entrare all’interno del sistema. Questo significa che i ritorni cessano di arrivare, le persone preoccupate provano a prelevare i loro fondi più velocemente possibile, mentre i truffatori scappano con la maggior parte possibile dei fondi rimasti prima che vengano prelevati. Talvolta i prelievi vengono addirittura bloccati, con i malintenzionati che scappano con tutti i soldi dei malcapitati.

Per via della regolamentazione molto blanda di questi schemi in alcune nazioni emergenti, l’esito più probabile è che i truffatori riescano a farla franca e che gli investitori non rivedano mai più i loro soldi. Per quanto sia una storia triste, è un racconto che abbiamo già sentito centinaia di volte in diverse salse.

Finti avvocati del trading online

Molto spesso chi viene truffato una prima volta nel mondo del trading, viene poi truffato una seconda volta da qualche sedicente avvocato che promette di poter riparare al danno subito. Purtroppo questa è una situazione molto comune, anche perché la scottatura di una truffa spinge i malcapitati ad agire in modo ancora più impulsivo per recuperare il denaro che hanno perso.

La cosa più assurda è che, molto spesso, a fingersi avvocati sono proprio gli autori della prima truffa. D’altronde sono queste le persone che hanno accesso ai dati di tutti gli investitori che hanno comprato il loro corso, il loro robot di trading “magico” o che hanno investito nel loro schema Ponzi. Basta creare un secondo reparto che si occupa di ricontattare le persone truffate per recuperare i loro soldi, con un nome e un brand diverso, per dare l’illusione di legittimità al marchio.

Non è un caso che il trattamento dei dati, sui broker di qualità come eToro, sia soggetto a normative molto stringenti. Invece i truffatori, quasi sempre, prendono i dati generati dalla loro attività criminale e li utilizzano per ricontattare le vittime fingendosi studi legali specializzati in trading online. Lo step successivo è fingere di essere società serie e interessate ad aiutare il malcapitato in questione a recuperare il suo denaro, chiedendo però un “anticipo” per imbastire le pratiche.

La realtà è che questo anticipo, alla fine dei conti, rimarrà sempre e solo un bonifico a fondo perduto verso altri truffatori o persino gli stessi della prima frode. Vogliamo dunque mettere in chiaro definitivamente questa cosa: se si è vittime di una truffa nel mondo del trading, la probabilità di rivedere quei soldi è pressoché zero. Chi fa truffe di professione in questo settore si protegge attraverso intricati schemi societari, con sedi operative in paesi dove la legge è pressoché inesistente e vivendo fisicamente in nazioni ben disposte a chiudere un occhio pur di attirare capitali dall’estero.

Per evitare di finire in questo tipo di truffa, basta diffidare da questi “avvocati” e soprattutto non aver bisogno di un avvocato per recuperare soldi persi in una frode. Scegliendo di iniziare a fare trading con Capital.com, o con qualunque altro dei broker consigliati dalla nostra redazione, si è sempre al sicuro al 100%. Niente truffa, niente bisogno di rivolgersi a qualcuno per tentare -quasi sempre invano- di recuperare i soldi persi.

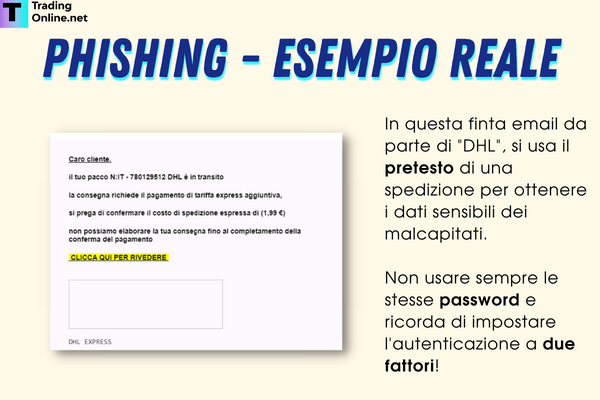

Phishing

Il phishing è un tipo di frode in cui il truffatore, attraverso un messaggio malevolo, ottiene i dati sensibili di una persona e li utilizza per recarle un danno. Questo tipo di truffa è particolarmente significativa quando si opera su exchange di criptovalute, vista la maggior facilità per i truffatori di scomparire con i fondi dei clienti senza incorrere in reali problemi con la legge.

Solitamente questo tipo di truffa avviene con due mezzi di comunicazione: gli SMS tradizionali e le email, anche se più di recente si sono moltiplicati i casi anche nelle chat dei social network come Instagram e LinkedIn. Il punto rimane sempre lo stesso: assicurarsi dell’autenticità dei messaggi che si ricevono prima di cliccare su qualunque link o di lasciare qualunque informazione personale come numero di telefono e password varie.

Il tipico modo di agire di questo tipo di truffatori prevede, innanzi tutto, di inviare un messaggio fingendosi la piattaforma di trading o l’exchange a cui il malcapitato si rivolge per fare trading. Molto spesso questa piattaforma è del tutto legittima, inconsapevole di quel che sta succedendo e di chi sia l’autore del tentativo di phishing. Nella mail, con una qualche scusa come “dobbiamo verificare alcune informazioni, altrimenti bloccheremo il conto”, si richiede all’utente di aprire un link.

Il link porta, puntualmente, a una pagina in cui vengono richiesti dati come email e password per accedere al proprio account di trading. Quando poi la persona che ha lasciato i propri dati si collega al proprio account, scopre che i fondi sono stati completamente svuotati dai truffatori in questione; ancora una volta, questo capita più spesso con asset difficili da tracciare come le criptovalute. Impostare un sistema di autenticazione a due fattori è molto utile per evitare di ritrovarsi in questa situazione, anche nell’ipotesi di cadere in una situazione di phishing.

Investire sicuri – I consigli di TradingOnline.net

Abbiamo passato in rassegna tutte le principali truffe legate al mondo degli investimenti, dai broker fino ai corsi che promettono grandi risultati con pochi sforzi. Inquadrare in categorie tutte le possibili truffe di questo mercato è praticamente impossibile, perché esiste una potenziale infinità di frodi che si possono costruire nel mondo della finanza.

Più in generale, ci sono delle regole d’oro da tenere a mente per investire in modo sicuro e trasparente:

- Evitare chiunque prometta soldi facili e ritorni sicuri;

- Lasciar perdere le società che si promuovono in modi illeciti, mascherando i rischi e facendo un uso aggressivo delle telefonate di marketing;

- Ignorare qualunque broker che non sia regolarmente autorizzato da Consob e che abbia alle spalle alcuni anni di esperienza concreta, con una community a supporto che ne parla attivamente;

- Non fidarsi dei corsi che promettono di far ottenere guadagni certi a chi li segue;

- Attivare l’autenticazione a due fattori su qualsiasi piattaforma si utilizzi per investire;

- In generale, diffidare di un servizio fino a prova contraria anziché fidarsi ciecamente fin dal principio.

Tenendo a mente questi consigli, diventa facile riconoscere i servizi sicuri come eToro -qui per la demo gratuita- da quelli che sono semplicemente la copertura per una truffa.

Conclusioni

Il trading online è un’attività totalmente legittima, che per la maggior parte vede operatori sicuri lavorare in modo trasparente e onesto. Come in tutti i mercati, però, esistono anche truffatori e malintenzionati che cercano di infiltrarsi nelle sue maglie. La cosa importante è essere consapevoli di quali siano le truffe a cui si può andare incontro, in che modo evitarle e come riconoscerle.

Per la nostra stessa esperienza, possiamo tranquillamente dire che dopo qualche mese di attività nel mondo del trading diventa facile riconoscere le truffe. I campanelli d’allarme sono semplicemente troppo evidenti, specie quando si ha a che fare con broker truffaldini. Finché non si ha l’esperienza necessaria, meglio operare in modalità demo, magari aprendo un account su FP Markets per essere sicuri di avere un solido punto di partenza. Dopodiché, ogni trader accumulando competenza diventa più capace di spaziare tra i vari servizi sicuri e di scegliere precisamente il più adatto a sé.

Purtroppo, per quanto le autorità competenti cerchino di fare il meglio, le frodi sono troppe per poterle bloccare tutte quante sul nascere. La miglior tutela rimane essere capaci di fare da sé i propri interessi, verificando personalmente la sicurezza e l’onestà degli operatori con cui si ha a che fare.

FAQ: Domande e risposte frequenti sulle truffe nel trading online

Chi dice che il trading funziona è un truffatore?

No, il trading online può realmente essere remunerativo e non è di per sé una truffa. Dall’altra parte, ci sono anche delle truffe all’interno di questo settore che per la maggior parte sono rappresentate da broker non autorizzati o “guru” che vendono corsi di scarsa qualità a un prezzo molto alto.

Cosa fa subito capire che un broker è una truffa?

L’aspetto che per eccellenza segna la differenza tra broker sicuri e broker truffaldini è l’autorizzazione Consob. Se un servizio non è autorizzato a operare in Italia, non dovrebbe accettare clienti italiani; se ne accetta, è meglio starne alla larga.

Perché i broker truffaldini non vengono chiusi?

Consob, ESMA e le altre autorità di Borsa fanno il massimo per cercare di aiutare gli investitori e bloccare i siti dei broker truffaldini. Tuttavia, è molto difficile tenere traccia di tutte le truffe che nascono ogni giorno: sono tante, nascoste negli angoli del web e riaprono in fretta sotto un nome diverso non appena vengono bloccate.

Quali sono i migliori broker sicuri a cui affidarsi?

I broker più sicuri e più convenienti a cui affidarsi, in questo momento, sono a nostro avviso eToro, Capital.com e FP Markets. Tutti e tre sono autorizzati da Consob, offrono il massimo della trasparenza sotto ogni punto di vista e si possono testare senza rischi con un conto demo illimitato.

Cos’è uno schema Ponzi nel trading online?

Uno schema Ponzi è un sistema in cui gli investitori che entrano nel sistema per primi vengono ricompensati con il denaro di quelli che entrano per ultimi. Nel trading, spesso questo sistema viene occultato da una società che finge di generare i profitti dalla sua attività d’investimento anziché dallo schema piramidale che ha messo in piedi.

Dovrei fidarmi delle telefonate di trading?

Se una piattaforma di trading online si promuove in modo aggressivo, attraverso telefonate di marketing non autorizzate, sarebbe molto meglio diffidare da quel servizio. Di base, già questo comportamento infrange la legge: se una società si promuove in modo illegale, è molto difficile che il servizio sia poi trasparente sotto altri profili.

I conti demo sono una truffa?

Il conto demo di trading online può essere uno strumento molto utile e trasparente con cui imparare a fare trading, ma bisogna fare attenzione ai broker che manipolano variabili come i costi di intermediazione, i grafici e la qualità dell’esecuzione degli ordini. Molto spesso, usando un conto demo si ha l’impressione che un servizio sia migliore di quanto è realmente.